Циклы недвижимости в пост-COVID эпоху: Когда стоит покупать недвижимость? (кейс Бали)

Рынок недвижимости дышит, пульсирует и движется циклично, как и вся остальная экономика. Чтобы понять эти сложные циклы, необходимо ориентироваться на крупные рыночные кризисы, которые фактически обнуляют часы и дают старт новому циклу. Финансовый кризис 2008 года и пандемия 2020 года являются двумя наиболее значимыми точками перезагрузки в недавней истории, каждая из которых породила удивительно разные траектории восстановления.

Крах 2008 года вызвал широкомасштабный обвал рынка жилья (цены на жилье в США упали в среднем на 33%), и восстановление было мучительно постепенным — большинству рынков потребовалось около 8 лет, чтобы вернуться к докризисным значениям. Пандемический кризис, напротив, не был связан с системными проблемами ипотечного кредитования и не вызвал широкого обвала рынка недвижимости, а вместо этого породил массивную секторальную дивергенцию — разные секторы недвижимости испытали драматически контрастные последствия.

На Бали, в частности, рынок краткосрочной аренды практически остановился из-за сильной зависимости острова от туризма и внезапного прекращения международных прибытий. Одновременно сектор долгосрочной аренды неплохо себя показал, поскольку некоторые иностранные резиденты оказались заперты на острове. Подобные нарушения проявились глобально в различных сегментах недвижимости, в конечном итоге породив отдельные «микро-циклы» внутри разных категорий недвижимости.

В этой статье мы рассмотрим, как функционируют циклы рынка недвижимости, как COVID изменил их традиционные модели, и проанализируем уникальную ситуацию на Бали. В заключение мы предлагаем практические рекомендации, адаптированные для каждой фазы цикла.

Фазы цикла рынка недвижимости

Классический цикл рынка недвижимости включает четыре основные фазы: восстановление, экспансия, перенасыщение и рецессия. Каждый этап характеризуется определенной динамикой цен, количеством сделок и объемом строительства. Каждая страна, регион или даже отдельный населенный пункт может находиться на своем этапе цикла, однако чаще всего локальные циклы в той или иной степени коррелируют с глобальным циклом, который задает экономика США.

Восстановление

Восстановление начинается, когда рынок достигает дна — цены упали достаточно, чтобы стать привлекательными, даже если все остальные показатели ужасны. К сожалению, предсказать дно и начало восстановления невозможно — это можно определить только постфактум.

Эту фазу характеризуют высокий уровень вакантных площадей и низкая строительная активность без дальнейших признаков падения. Девелоперы зализывают раны после рецессии, многие проекты остаются замороженными. Арендные ставки стабилизировались на низком уровне, а банки неохотно финансируют новые проекты, поскольку в их портфелях все еще много проблемных активов. Предложение не растет, но спрос постепенно начинает увеличиваться.

Основные индикаторы восстановления:

- Цены на недвижимость стабилизируются после резкого или длительного падения

- Сроки экспозиции объектов на рынке начинают сокращаться

- Заголовки в СМИ скорее нейтральные, а маркетинговые отделы агентств недвижимости все еще в режиме экономии и редко вас беспокоят

Экспансия

Экономический рост и увеличение покупательной способности населения запускают фазу экспансии. Эта фаза характеризуется дефицитом предложения – вакантные площади сокращаются до минимума, в то время как спрос растет.

Ипотечные банки широко открывают двери для заемщиков, а условия кредитования становятся более гибкими. Инвесторы, чувствуя уверенность, начинают активно вкладываться в новые проекты, при этом найти хорошие возможности становится сложнее, поскольку они не задерживаются на рынке надолго. Нехватка объектов недвижимости приводит к росту стоимости квадратного метра и повышению арендных ставок. Финансовые показатели проектов улучшаются, привлекая еще больше инвесторов и создавая эффект снежного кома.

Ключевые индикаторы экспансии:

- Цены на недвижимость растут от месяца к месяцу

- Увеличивается количество строительных проектов

- Стремительно растет ипотечное кредитование

- Появление амбициозных мегапроектов может свидетельствовать о поздней стадии экспансии

Перенасыщение

Перенасыщение начинается незаметно. Опьяненные успехом предыдущей фазы, инвесторы и девелоперы перестают обращать внимание на предупреждающие сигналы. Они готовы платить завышенные цены за землю и проекты, полагая, что будущий рост компенсирует всё. В этот период рынок напоминает переполненную чашку, из которой вот-вот выльется жидкость.

Предложение начинает опережать спрос, но большинство участников рынка ещё не осознали проблему. Цены на недвижимость продолжают расти по инерции, отрываясь от фундаментальных показателей — соотношения между доходами населения и стоимостью жилья, доходностью от аренды. Строительные проекты, запущенные в фазе экспансии, невозможно остановить мгновенно — и они продолжают поддерживать иллюзию, что всё в порядке и станет ещё лучше.

Ключевые индикаторы перенасыщения:

- Предложение увеличивается на фоне стабилизации или снижения числа сделок

- Темпы роста цен замедляются

- Вы всё чаще ловите себя на том, что затрудняетесь с выбором, потому что один вариант кажется лучше другого

- Критический индикатор — соотношение стоимости жилья к годовому доходу превышает исторические нормы

Рецессия

Рецессия — это болезненное отрезвление после периода эйфории. В это время рынок напоминает тонущий корабль, с которого первыми бегут крысы — спекулянты и краткосрочные инвесторы. Они пытаются избавиться от активов, зачастую по любой цене, но продать что-либо остаётся сложно.

В результате цены и арендные ставки снижаются под двойным давлением — сокращающегося спроса и растущего предложения. Завершение строительных проектов продолжает пополнять запас невостребованной недвижимости, усугубляя дисбаланс. Некоторое начатое строительство просто останавливается до лучших времен, а девелоперы сталкиваются с отрицательной прибылью или банкротством. Банки ужесточают условия кредитования, а в тяжелых случаях вовсе прекращают выдачу ипотеки.

Экономические индикаторы рецессии:

- Происходит резкое или длительное снижение цен на недвижимость

- Объемы строительства сокращаются

- Растет количество проблемных кредитов и банкротств девелоперов

- На рынке увеличивается число объектов, изъятых за долги

Рецессия — это время колоссальных потерь для большинства участников рынка и период, когда закладывается фундамент будущего богатства. Когда появляются признаки того, что что-то в экономике сломалось, цикл начинается заново, переходя в фазу восстановления.

COVID-обвал как нулевая отметка текущего цикла недвижимости

Когда COVID-19 обрушился на мир в начале 2020 года, это было нечто большее, чем просто очередная фаза рецессии. Локдауны, закрытие границ и меры социального дистанцирования привели к практически мгновенному коллапсу спроса — особенно в туристическом и коммерческом секторах. За считанные недели рынок остановился, явление беспрецедентное в новейшей истории.

COVID вызвал два основных эффекта: циклы стали быстрее, а структура спроса кардинально изменилась:

Ускорение и сжатие фаз цикла

Хотя все рецессии наступали резко и внезапно, COVID-19 был уникален тем, что ускорил все остальные фазы. Когда люди оказались запертыми в своих домах, экономики многих стран практически остановились. Центральные банки по всему миру снизили процентные ставки и запустили программы количественного смягчения, чтобы избежать краха. Эти меры привели к историческому минимуму ставок по ипотеке. В США, например, индекс цен на жилье Кейса-Шиллера зафиксировал годовой прирост более 15% в нескольких мегаполисах в течение 2021 года.

Если в прошлом восстановление рынка могло занять десятилетие, то в эпоху COVID дешевые деньги рассредоточили спрос за считанные годы, а в некоторых местах — месяцы. Сочетание отложенного спроса, низких процентных ставок и возвращения потребительской уверенности позволило рынку перескочить через несколько стадий восстановления. Результатом беспрецедентных денежных вливаний стала инфляция, в ответ на которую центральные банки синхронно начали повышать ключевые ставки.

Конечно, не только пандемия ускорила процессы, но и технический прогресс, а именно цифровизация. Но во многом именно пандемия способствовала цифровизации.

Изменение поведения инвесторов и спроса

Пандемия запустила мощную ребалансировку спроса. Она ускорила такие тренды, как удаленная работа и цифровое кочевничество. Этот сдвиг привел к тому, что многие покупатели и арендаторы стали переезжать из традиционных городских центров в пригороды, курортные зоны или места смешанного использования.

Возникла беспрецедентная отраслевая дивергенция. В то время как жилая недвижимость переживала бум, коммерческие сегменты — особенно офисы и ритейл — столкнулись с более медленным и волатильным восстановлением. Переход на удаленную работу и рост электронной коммерции навсегда изменили структуру спроса. Некоторые рынки, такие как офисная недвижимость, вошли в "новую нормальность", где уровень заполняемости, существовавший до пандемии, может никогда полностью не вернуться.

Циклы недвижимости на Бали

Исторический контекст циклов недвижимости Бали

Рынок недвижимости Бали исторически развивался через серию взлетов и падений, тесно связанных с туризмом. До 2000-х годов рынок был относительно неразвит, на нем доминировали местные игроки при ограниченном международном интересе. Первое значительное падение рынок пережил в 2002-2005 годах после террористических атак на Бали, когда цены упали на 30-40%. Последующее восстановление было медленным и заняло около 3-4 лет.

Период 2008-2011 годов ознаменовался стремительным ростом — стоимость недвижимости в Семиньяке и Чангу, подпитываемая растущим туристическим потоком и смягчением законов об иностранных инвестициях, ежегодно увеличивалась на 15-20%. Затем наступила стабилизация с ростом 5-8% в год по мере того, как рынок созревал и замедлялся относительно быстрого роста предыдущих лет. Инвесторы постепенно открывали для себя новые локации, такие как Убуд и Улувату, которые одна за другой переживали свой рассвет. В таком виде, с периодическими спадами и ростом, рынок Бали существовал до 2019 года.

Динамика после COVID

COVID-19 радикально перезагрузил рыночные циклы Бали. В первой половине 2020 года цены в туристических районах (Кута, Семиньяк) упали на 15-25%, ставки краткосрочной аренды обрушились на 40-60%, а количество сделок сократилось на 70%. К концу 2021 года рынок разделился: премиальные виллы начали восстанавливаться (+10-15% в год), в то время как коммерческая недвижимость оставалась в депрессивном состоянии (-15-20% от докризисных цен).

В 2022-2023 годах экспансия арендного сегмента стремительно разгонялась притоком инвесторов и жителей стран СНГ. Виллы для длительного проживания в Чангу, Убуде и Улувату показали рост цен на 25-30%, превысив докоронавирусные цены к середине 2022 года. К концу 2024 года данные показывали признаки перенасыщения в определенных сегментах рынка: строительство новых вилл в Чангу увеличилось на 40% с 2021 года, а среднее время экспозиции выросло с 45 до 75 дней.

Уникальные факторы влияния на рынок Бали

- Географическая асимметрия: Анализ цен показывает разницу в 35-45% между различными районами острова, создавая микроциклы внутри общего рынка.

- Номадская виза: Внедрение 5-летней "визы для цифровых кочевников" в 2023 году привело к 28%-ному увеличению долгосрочной аренды и повышенному спросу в ранее неразвитых районах Табанана и Джимбарана.

- Юридические ограничения: Иностранцы не могут напрямую владеть землей, что создает двухуровневую систему с разными ценовыми циклами для местных и иностранных инвесторов. Иностранцам доступны аренда на 25-30 лет и номинальные структуры собственности — подробнее об этом в этой статье.

- Экологические проблемы: Растущая обеспокоенность по поводу водоснабжения и эрозии побережья привела к снижению цен на 10-15% в некоторых прибрежных районах, несмотря на общую восходящую тенденцию рынка.

В этой статье, вы узнаете больше о рынке недвижимости Бали в 2025 году.

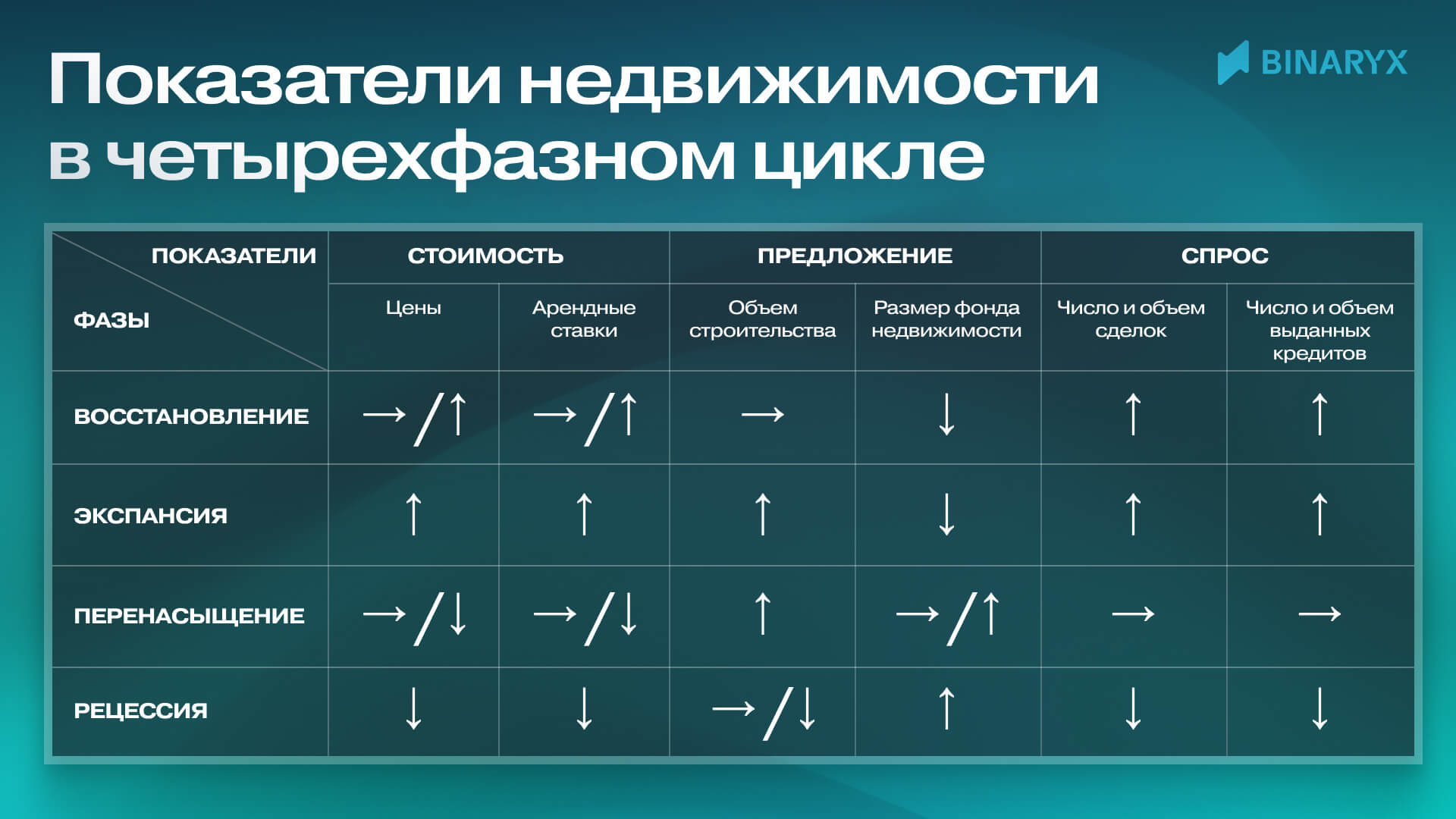

Быстрый план действий для каждого цикла

Чтобы определить, в какой фазе цикла находится рынок недвижимости в конкретном месте, необходимо проанализировать ключевые показатели спроса, предложения и цен в их динамике. Важны не отдельные цифры, а их изменение во времени и взаимосвязь. Мы подготовили полезную и универсальную таблицу, которая поможет вам определить, в какой фазе цикла находится рынок.

Анализ динамики цен

Цены за квадратный метр и арендные ставки — это итоговые показатели, отражающие взаимодействие спроса и предложения. В фазе экспансии они растут; в фазе перенасыщения они замедляются и начинают падать; в фазе рецессии они падают; а в фазе восстановления они стабилизируются перед новым ростом.

Здесь важна не номинальная стоимость, а цены в контексте личных доходов населения. Когда затраты на жилье растут гораздо быстрее, чем личные доходы, рынок, вероятно, находится в фазе перенасыщения и движется к рецессии. Используйте соотношение цены жилья к доходу или оцените долю ипотечных платежей в доходах домохозяйств.

Измерение предложения

Вы можете отслеживать предложение через данные о строительной активности: количество новостроек, завершенных проектов и общий жилищный фонд. Рост строительства при стабильном или замедляющемся спросе — верный признак надвигающегося перенасыщения.

Оценка спроса

Спрос можно оценить через количество сделок с недвижимостью или объем ипотечных кредитов. Регистрация сделок купли-продажи или денежные переводы для покупки недвижимости являются дополнительными показателями. Например, растущее количество транзакций с увеличением объема ипотеки обычно указывает на фазу экспансии, в то время как снижение этих показателей обычно связано с рецессией.

О платформе Binaryx

Binaryx — это платформа токенизации недвижимости, которая работает в соответствии с законом штата Вайоминг от 2021 года (W.S. SF0038), превращая объекты недвижимости в цифровые токены. Для каждого объекта Binaryx создает специальное ООО (LLC) в Вайоминге, которое выпускает токены на блокчейне. Когда вы покупаете эти токены, вы становитесь совладельцем ООО, которому принадлежит недвижимость, со всеми правами собственности, защищенными законодательством штата.

Хотите узнать больше о Binaryx? Ознакомьтесь с этими статьями:

Articles you may be interested in

.jpeg)

-min.jpeg)

.webp)