Цикли нерухомості в пост-COVID епоху: Коли варто купувати нерухомість? (кейс Балі)

Ринок нерухомості дихає, пульсує та рухається циклічно, як і вся інша економіка. Щоб зрозуміти ці складні цикли, необхідно орієнтуватися на великі ринкові кризи, які фактично обнуляють годинник і дають старт новому циклу. Фінансова криза 2008 року та пандемія 2020 року є двома найбільш значущими точками перезавантаження в недавній історії, кожна з яких породила напрочуд різні траєкторії відновлення.

Крах 2008 року викликав широкомасштабний обвал ринку житла (ціни на житло в США впали в середньому на 33%), і відновлення було болісно поступовим — більшості ринків знадобилося близько 8 років, щоб повернутися до докризових значень. Пандемічна криза, навпаки, не була пов'язана з системними проблемами іпотечного кредитування і не викликала широкого обвалу ринку нерухомості, а натомість породила масивну секторальну дивергенцію — різні сектори нерухомості зазнали драматично контрастних наслідків.

На Балі, зокрема, ринок короткострокової оренди практично зупинився через сильну залежність острова від туризму та раптове припинення міжнародних прибуттів. Одночасно сектор довгострокової оренди непогано себе показав, оскільки деякі іноземні резиденти опинилися замкненими на острові. Подібні порушення проявилися глобально в різних сегментах нерухомості, зрештою породивши окремі «мікро-цикли» всередині різних категорій нерухомості.

У цій статті ми розглянемо, як функціонують цикли ринку нерухомості, як COVID змінив їхні традиційні моделі, та проаналізуємо унікальну ситуацію на Балі. На завершення ми пропонуємо практичні рекомендації, адаптовані для кожної фази циклу.

Пояснення фаз циклу ринку нерухомості

Класичний цикл ринку нерухомості включає чотири основні фази: відновлення, експансія, перенасичення та рецесія. Кожен етап характеризується певною динамікою цін, кількістю транзакцій та обсягом будівництва. Кожна країна, регіон чи навіть громада може мати власний перебіг циклу. Проте, найчастіше, локальні цикли до певної міри корелюють із глобальним циклом, який задає економіка США.

Відновлення

Відновлення починається, коли ринок досягає дна — ціни впали достатньо, щоб стати привабливими, навіть якщо все інше жахливо. На жаль, передбачити дно і початок відновлення неможливо — це можна визначити лише постфактум.

Цю фазу характеризують високий рівень вакантних площ та низька будівельна активність без подальших ознак падіння. Девелопери загоюють рани після рецесії, і багато проєктів залишаються замороженими. Орендні ставки стабілізувались на низькому рівні, а банки неохоче фінансують нові проєкти, оскільки в їхніх портфелях все ще багато проблемних активів. Пропозиція не зростає, але попит поступово починає збільшуватися.

Провідні індикатори відновлення:

- Ціни на нерухомість стабілізуються після різкого або тривалого падіння

- Періоди експозиції об'єктів на ринку починають скорочуватися

- Заголовки в ЗМІ скоріше нейтральні, а маркетингові відділи агентств нерухомості все ще в режимі економії і рідко вас турбують

Експансія

Економічне зростання та збільшення купівельної спроможності населення запускають фазу експансії. Ця фаза характеризується дефіцитом пропозиції – вакантні площі зменшуються до мінімуму, тоді як попит зростає.

Іпотечні банки широко відкривають двері для позичальників, а умови кредитування стають більш гнучкими. Інвестори, відчуваючи впевненість, починають активно вкладати кошти в нові проєкти, тоді як знайти хороші можливості стає складно, оскільки вони не затримуються на ринку надовго. Нестача об'єктів нерухомості підвищує вартість квадратного метра та збільшує орендні ставки. Фінансові показники проєктів покращуються, залучаючи ще більше інвесторів та створюючи ефект снігової кулі.

Ключові індикатори експансії:

- Ціни на нерухомість зростають від місяця до місяця

- Кількість будівельних проєктів збільшується

- Стрімко зростає іпотечне кредитування

- Поява амбітних мегапроєктів може свідчити про пізню стадію експансії

Перенасичення

Перенасичення починається непомітно. Сп'янілі успіхом попередньої фази, інвестори та девелопери перестають звертати увагу на попереджувальні сигнали. Вони готові платити завищені ціни за землю та проєкти, вважаючи, що майбутнє зростання компенсує все. У цей період ринок нагадує переповнену чашку, з якої от-от виллється рідина.

Пропозиція починає випереджати попит, але більшість учасників ринку ще не усвідомили проблему. Ціни на нерухомість продовжують зростати за інерцією, відриваючись від фундаментальних показників — співвідношення між доходами населення та вартістю житла, дохідністю від оренди. Будівельні проєкти, започатковані у фазі експансії, неможливо зупинити миттєво — і вони продовжують підтримувати ілюзію, що все гаразд і буде ще краще.

Ключові індикатори перенасичення:

- Пропозиція збільшується на тлі стабілізації або зниження кількості угод

- Темпи зростання цін сповільнюються

- Ви все частіше ловите себе на тому, що важко зробити вибір, тому що один варіант здається кращим за інший

- Критичний індикатор — співвідношення вартості житла до річного доходу перевищує історичні норми

Рецесія

Рецесія — це болісне отверезіння після періоду ейфорії. У цей час ринок нагадує тонучий корабель, з якого першими тікають щури — спекулянти та короткострокові інвестори. Вони намагаються позбутися активів, часто за будь-яку ціну, але продати щось залишається складно.

В результаті ціни та орендні ставки знижуються під подвійним тиском — скорочення попиту та зростання пропозиції. Завершення будівельних проєктів продовжує поповнювати запас непотрібної нерухомості, посилюючи дисбаланс. Деякі розпочаті будівництва просто зупиняються до кращих часів, а девелопери стикаються з від'ємним прибутком або банкрутством. Банки посилюють умови кредитування, а в тяжких випадках взагалі припиняють видачу іпотеки.

Економічні індикатори рецесії:

- Відбувається різке або тривале зниження цін на нерухомість

- Обсяги будівництва скорочуються

- Зростає кількість проблемних кредитів та банкрутств девелоперів

- На ринку збільшується кількість об'єктів, вилучених за борги

Рецесія — це час колосальних втрат для більшості учасників ринку та період, коли закладається фундамент майбутнього багатства. Коли з'являються ознаки того, що щось в економіці зламалося, цикл починається заново, переходячи у фазу відновлення.

COVID-обвал як нульова точка для поточного циклу ринку нерухомості

Коли COVID-19 вразив світ на початку 2020 року, це було більше, ніж просто чергова фаза рецесії. Локдауни, закриття кордонів та заходи соціального дистанціювання призвели до майже миттєвого колапсу попиту — особливо в туристичному та комерційному секторах. Протягом кількох тижнів ринок зупинився, явище безпрецедентне в новітній історії.

COVID спричинив два основні ефекти: цикли стали швидшими, а структура попиту різко змінилася:

Прискорення та стиснення фаз циклу

Хоча всі рецесії відбувалися раптово й несподівано, COVID-19 був унікальним, оскільки прискорив усі інші фази. Коли люди були замкнені у своїх домівках, економіка в багатьох країнах практично зупинилася. Центральні банки по всьому світу знизили процентні ставки та запустили програми кількісного пом'якшення, щоб уникнути колапсу. Ці заходи знизили іпотечні ставки до історичних мінімумів. У США, наприклад, індекс цін на житло Кейса-Шиллера зафіксував річні прирости понад 15% у кількох мегаполісах протягом 2021 року.

Якщо в минулому відновлення ринку могло тривати десятиліття, то в епоху COVID дешеві гроші розподілили попит за лічені роки, а в деяких місцях — за місяці. Поєднання відкладеного попиту, низьких процентних ставок та повернення споживчої впевненості дозволило ринку перескочити кілька етапів відновлення. Результатом безпрецедентних грошових вливань стала інфляція, у відповідь на яку центральні банки синхронно почали підвищувати ключові ставки.

Звісно, не лише пандемія прискорила процеси, а й технологічний прогрес, а саме цифровізація. Але в багатьох аспектах саме пандемія сприяла цифровізації.

Зміна поведінки інвесторів та попиту

Пандемія спричинила потужне перебалансування попиту. Вона прискорила такі тенденції, як віддалена робота та цифрове кочівництво. Цей зсув призвів до того, що багато покупців та орендарів переїхали з традиційних міських центрів до передмість, курортів або місць змішаного використання.

Виникла безпрецедентна галузева дивергенція. У той час як житлова нерухомість переживала бум, комерційні сегменти — особливо офіси та роздрібна торгівля — зазнали повільнішого та волатильнішого відновлення. Перехід на віддалену роботу та зростання електронної комерції назавжди змінили структуру попиту. Деякі ринки, такі як офісна нерухомість, увійшли в "нову нормальність", де рівень заповнюваності, який існував до пандемії, може ніколи повністю не повернутися.

Цикли ринку нерухомості на Балі

Історичний контекст циклів нерухомості Балі

Ринок нерухомості Балі історично розвивався через серію злетів і падінь, тісно пов'язаних з туризмом. До 2000-х років ринок був відносно нерозвиненим, на ньому домінували місцеві гравці при обмеженому міжнародному інтересі. Перше значне падіння ринок пережив у 2002-2005 роках після терористичних атак на Балі, коли ціни впали на 30-40%. Подальше відновлення було повільним і тривало близько 3-4 років.

Період 2008-2011 років відзначився стрімким зростанням — вартість нерухомості в Семіньяку та Чангу, підживлювана зростаючим туристичним потоком та пом'якшенням законів про іноземні інвестиції, щорічно збільшувалась на 15-20%. Потім настала стабілізація зі зростанням 5-8% на рік, оскільки ринок дозрівав і сповільнювався відносно швидкого зростання попередніх років. Інвестори поступово відкривали для себе нові локації, такі як Убуд та Улувату, які одна за одною переживали свій розквіт. У такому вигляді, з періодичними спадами та зростанням, ринок Балі існував до 2019 року.

Динаміка після COVID

COVID-19 радикально перезавантажив ринкові цикли Балі. У першій половині 2020 року ціни в туристичних районах (Кута, Семіньяк) впали на 15-25%, ставки короткострокової оренди обвалилися на 40-60%, а кількість угод скоротилася на 70%. До кінця 2021 року ринок розділився: преміальні вілли почали відновлюватися (+10-15% на рік), тоді як комерційна нерухомість залишалася в депресивному стані (-15-20% від докризових цін).

У 2022-2023 роках експансія орендного сегменту стрімко прискорювалася припливом інвесторів та жителів країн СНД. Вілли для тривалого проживання в Чангу, Убуді та Улувату показали зростання цін на 25-30%, перевищивши докоронавірусні ціни до середини 2022 року. До кінця 2024 року дані показували ознаки перенасичення в певних сегментах ринку: будівництво нових вілл у Чангу збільшилося на 40% з 2021 року, а середній час експозиції зріс з 45 до 75 днів.

Унікальні фактори впливу на ринок Балі

- Географічна асиметрія: Аналіз цін показує різницю в 35-45% між різними районами острова, створюючи мікроцикли всередині загального ринку.

- Віза для цифрових кочівників: Впровадження 5-річної "візи для цифрових кочівників" у 2023 році призвело до 28%-го збільшення довгострокової оренди та підвищеного попиту в раніше нерозвинених районах Табанану та Джимбарану.

- Юридичні обмеження: Іноземці не можуть безпосередньо володіти землею, що створює дворівневу систему з різними ціновими циклами для місцевих та іноземних інвесторів. Іноземцям доступні оренда на 25-30 років та номінальні структури власності — докладніше про це в цій статті.

- Екологічні проблеми: Зростає занепокоєння щодо водопостачання та ерозії узбережжя, що призвело до зниження цін на 10-15% у деяких прибережних районах, незважаючи на загальну висхідну тенденцію ринку.

У цій статті, Ви дізнаєтеся більше про ринок нерухомості Балі в 2025 році.

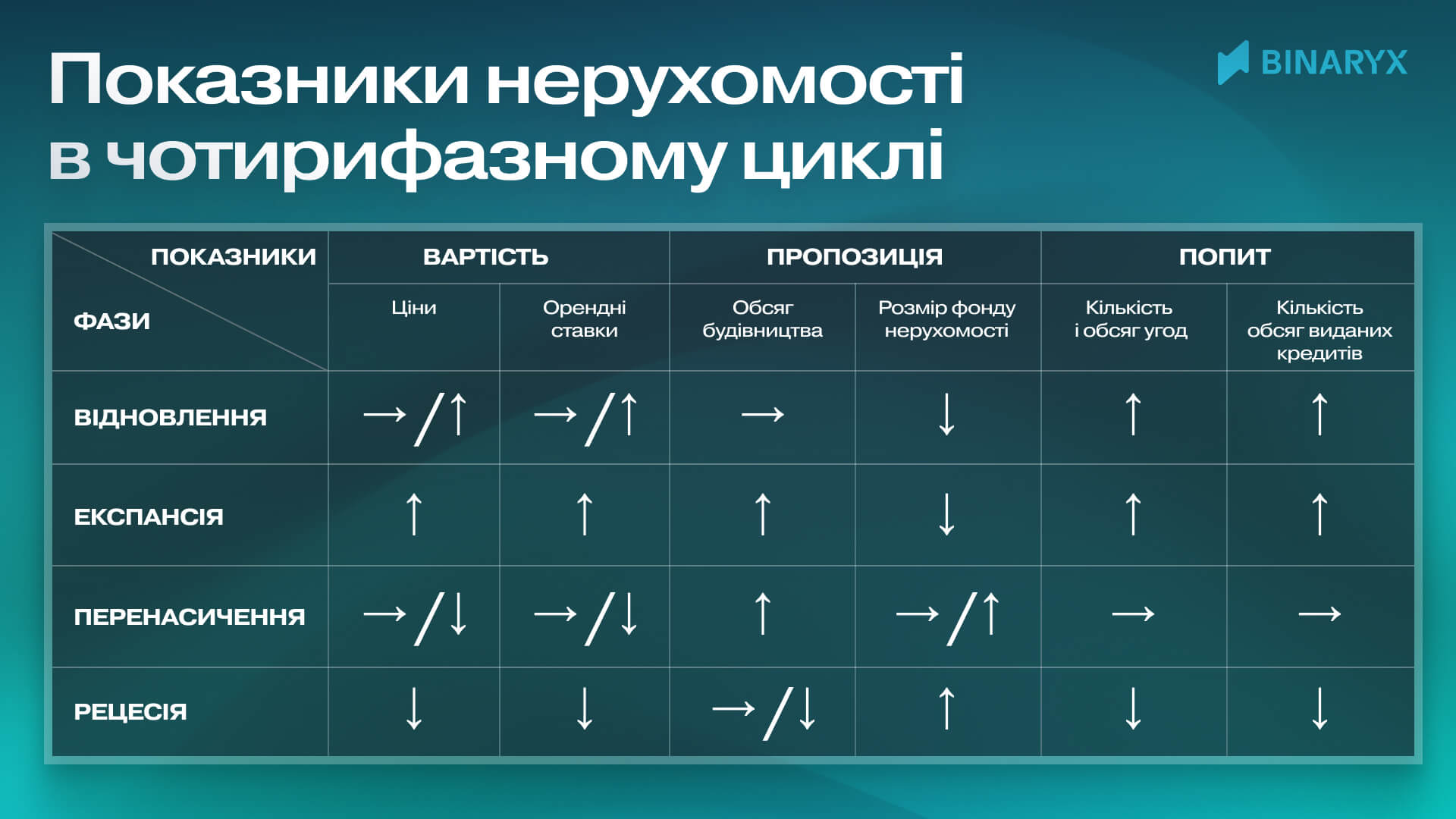

Швидкий план дій для кожного циклу

Щоб визначити, в якій фазі циклу перебуває ринок нерухомості в конкретному місці, необхідно проаналізувати ключові показники попиту, пропозиції та цін у їхній динаміці. Важливі не окремі цифри, а їх зміна з часом та взаємозв'язок. Ми підготували корисну й універсальну таблицю, яка допоможе вам визначити, в якій фазі циклу перебуває ринок.

Аналіз динаміки цін

Ціни за квадратний метр та орендні ставки — це кінцеві показники, що відображають взаємодію попиту та пропозиції. У фазі експансії вони зростають; у фазі перенасичення вони сповільнюються і починають падати; у фазі рецесії вони падають; а у фазі відновлення вони стабілізуються перед новим зростанням.

Тут важлива не номінальна вартість, а ціни в контексті особистих доходів. Коли витрати на житло зростають набагато швидше, ніж особисті доходи, ринок, ймовірно, перебуває у фазі перенасичення і рухається до рецесії. Використовуйте співвідношення ціни житла до доходу або оцініть частку іпотечних платежів у доходах домогосподарств.

Вимірювання пропозиції

Ви можете відстежувати пропозицію через дані про будівельну активність: кількість новобудов, завершених проєктів та загальний житловий фонд. Зростання будівництва при стабільному або уповільненому попиті — вірна ознака майбутнього перенасичення.

Оцінка попиту

Попит можна оцінити через кількість операцій з нерухомістю або обсяг іпотечних кредитів. Реєстрація угод купівлі-продажу або грошові перекази для придбання нерухомості є додатковими показниками. Наприклад, зростаюча кількість транзакцій зі збільшенням обсягу іпотеки зазвичай вказує на фазу експансії, тоді як зниження цих показників зазвичай пов'язане з рецесією.

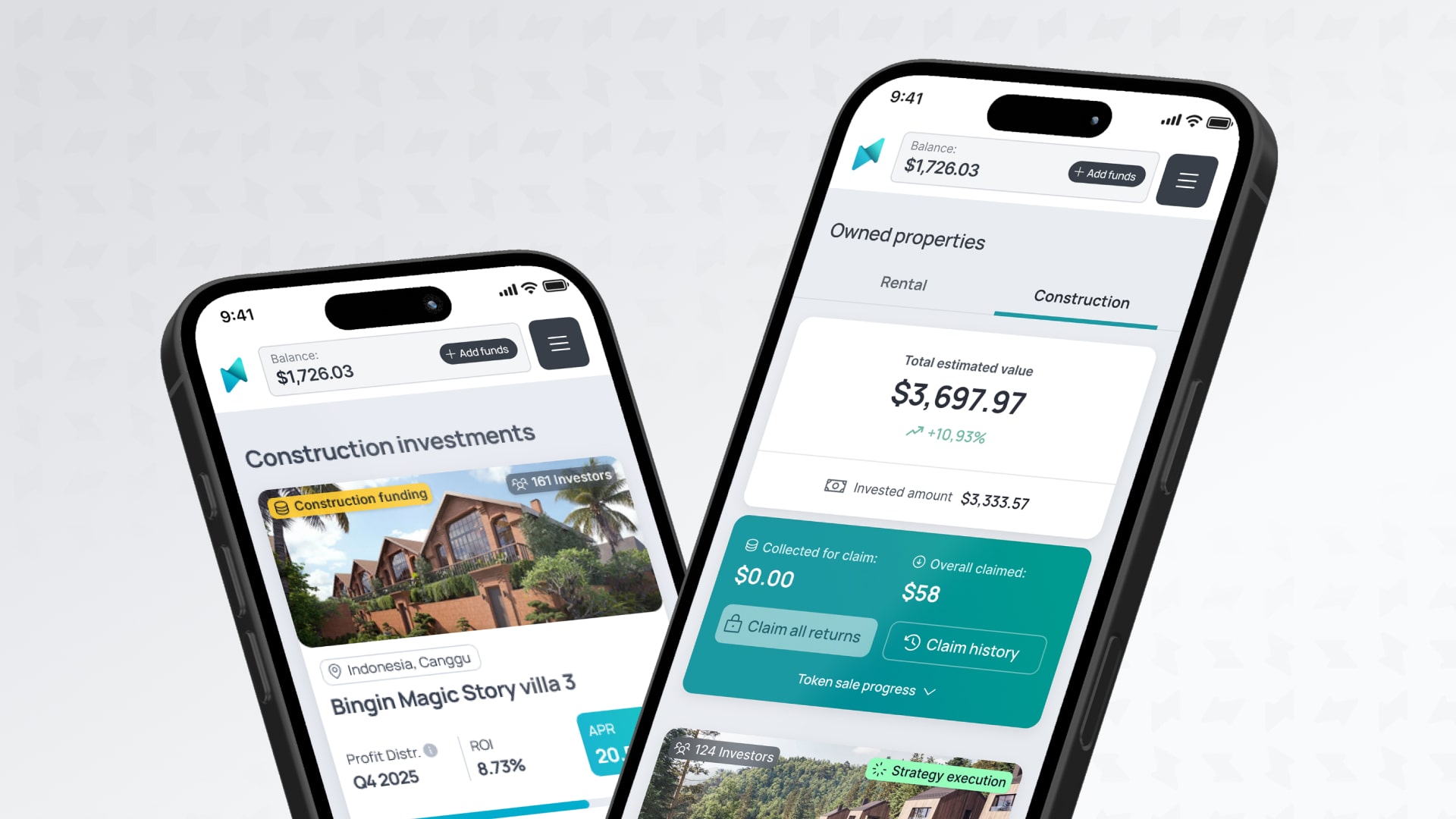

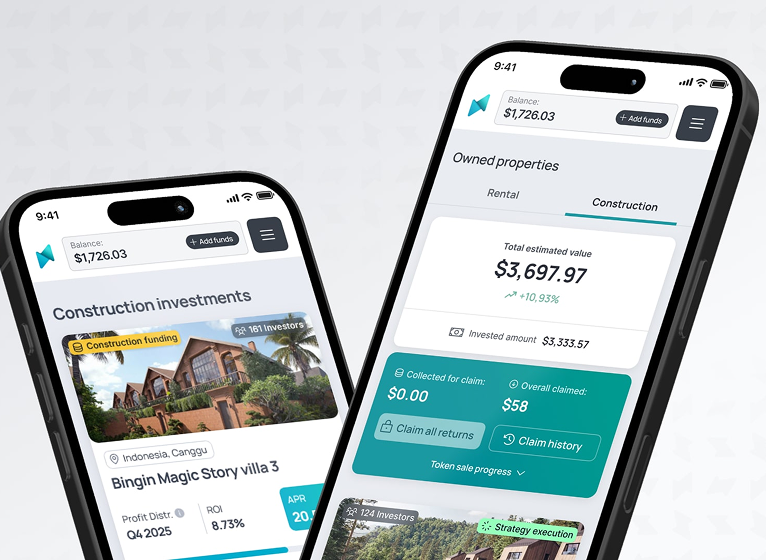

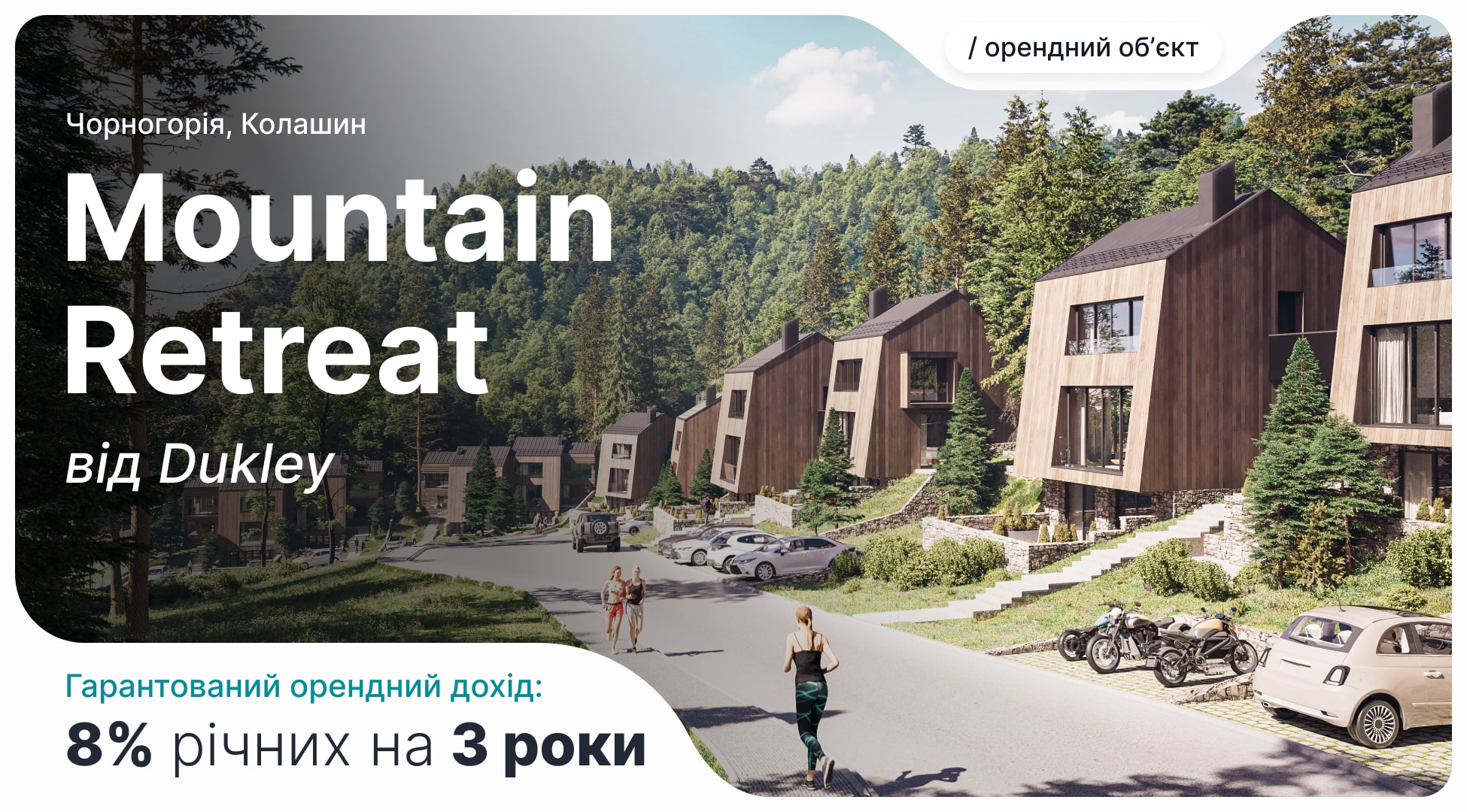

Про платформу Binaryx

Binaryx — це платформа токенізації нерухомості, яка працює відповідно до закону штату Вайомінг від 2021 року (W.S. SF0038), перетворюючи об'єкти нерухомості на цифрові токени. Для кожного об'єкта Binaryx створює спеціальне ТОВ (LLC) у Вайомінгу, яке випускає токени на блокчейні. Коли ви купуєте ці токени, ви стаєте співвласником ТОВ, якому належить нерухомість, з усіма правами власності, захищеними законодавством штату.

Хочете дізнатися більше про Binaryx? Ознайомтеся з цими статтями:

Articles you may be interested in

.jpeg)

-min.jpeg)

.webp)