Помню, как восемь лет назад я вложил большую сумму денег в амбициозный проект аренды коттеджей на Бали, который должен был быть завершен через полтора года. По итогу, я беспомощно наблюдал за тем, как строительство затянулось еще на два года, и мои средства застряли. Находясь на грани полного отказа от инвестиций в недвижимость, я впервые принял участие в нескольких сделках по синдикации недвижимости, которые увенчались невероятным успехом. Это вселило в меня новую надежду и уверенность в возможностях инвестирования в недвижимость, и привело к написанию этой статьи.

Ключевые выводы:

- Цель синдикации: Синдикация недвижимости — это форма партнерства между несколькими инвесторами и синдикаторами (спонсорами) для приобретения, управления и заработка на объектах в сфере недвижимости.

- Преимущества синдикации: Синдикация недвижимости позволяет диверсифицировать портфель, снизить порог входа, упростить управление недвижимостью и повысить ликвидность по сравнению с традиционными инвестициями в недвижимость.

- Обзор платформ синдикации: Платформы синдикации варьируются от традиционных до токенизированных и предлагают множество вариантов синдикации для инвесторов с различными потребностями.

- Юридический обзор синдикации: Прежде чем инвестировать, вы должны изучить законодательство о ценных бумагах, выбрать подходящую юридическую структуру и понять конкретные соглашения, чтобы обеспечить соблюдение требований и безопасность инвестиций.

- Три инвестиционных кейса: Объяснение сути синдикации на конкретных примерах инвестиций от CrowdStreet, Fundrise и Binaryx.

Понимание синдикации недвижимости

Что такое синдикация недвижимости?

Синдикация недвижимости — это форма партнерства между несколькими инвесторами в недвижимость и синдикаторами (спонсорами) для приобретения недвижимости, а также управления и заработка на ней. Синдикаторы отвечают за поиск, приобретение, синдикацию и управление недвижимостью, а инвесторы предоставляют необходимые средства. Иногда в партнерстве участвуют такие посредники, как агенты по недвижимости, юристы, управляющие организации и т. д.

Как работает синдикация недвижимости?

Процесс синдикации обычно состоит из следующих этапов, иногда с дополнительными функциями:

- Поиск сделки: Синдикатор определяет потенциальную инвестицию в недвижимость.

- Структурирование сделки: Синдикатор образует синдикат, составляющий инвестиционный план и юридические документы.

- Привлечение капитала: К инвесторам обращаются с просьбой финансировать инвестиционную сделку в сфере недвижимости.

- Приобретение: Как только будет собрано достаточное количество средств, синдикатор приобретает недвижимость.

- Управление: Синдикатор обеспечивает управление недвижимостью, включая операции, аренду и техническое обслуживание.

- Распределение доходов: Синдикатор распределяет прибыль между инвесторами в соответствии с согласованными условиями.

Виды синдикации недвижимости

- Синдикация собственности: Инвесторы вносят капитал в обмен на доли собственности, а прибыль распределяется в зависимости от доли владения.

- Синдикация долга: Инвесторы предоставляют кредиты для финансирования приобретения недвижимости и получения процентных выплат.

- Гибридная синдикация: Инвесторы могут предоставлять капитал в обмен на долю владения или выплату процентов.

Обычно большинству из нас не нравится давать деньги в долг, поэтому синдикация собственности остается предпочтительным типом. Кто бы не хотел владеть высококлассной виллой или квартирой, даже если в собственность будет входить лишь небольшая их часть?

Преимущества синдикации недвижимости

И хотя вы можете придумать множество преимуществ, четыре из них являются наиболее важными. Эти преимущества являют собой решение фундаментальных проблем традиционной недвижимости. Вероятно, именно эти проблемы и привели вас к поиску решений в этой статье.

- Диверсификация инвестиционного портфеля: Синдикация недвижимости позволяет диверсифицировать свой портфель, инвестируя в различные типы недвижимости в разных местах. В зависимости от выбранного вами решения по синдикации вы можете инвестировать как в несколько проектов, так и в несколько сотен проектов одновременно. На современных инвестиционных платформах вы также можете скорректировать свою долю в инвестиционной единице до значений, кратных 50 или 100 долларам США.

- Сниженный порог входа: Если вы хотите инвестировать в недвижимость, но у вас пока нет капитала для непосредственной покупки недвижимости, синдикация — это то, что вам нужно. Порог входа может варьироваться от 50 до 30 000 долларов в зависимости от синдикатора.

- Беспроблемное инвестирование: Вам больше не нужно управлять недвижимостью самостоятельно, что отнимает время и энергию. Профессиональная управляющая компания занимается всеми аспектами управления, от приобретения до арендных платежей, а вам остается только получать конечную прибыль за вычетом комиссий.

- Повышенная ликвидность: Если вам нужно продать недвижимость, процесс часто может занять несколько месяцев из-за трудностей с поиском подходящего покупателя. В то же время желающих купить долю недвижимости всегда будет больше. На специализированной платформе продажа может занять даже несколько минут.

Чем синдикация недвижимости отличается от инвестиционных фондов недвижимости (REIT)?

Синдикация недвижимости и REIT различаются в первую очередь по направленности активов и структуре собственности. С помощью REIT инвесторы покупают акции компании, владеющей портфелем недвижимости, чтобы регулярно получать дивиденды от управляющей компании. В рамках синдиката инвесторы коллективно покупают определенную недвижимость через специально созданное товарищество с ограниченной ответственностью (LP) или общество с ограниченной ответственностью (LLC), чтобы коллективно управлять этим имуществом и распределять доход от аренды. Таким образом, инвесторы REIT владеют акциями компании по управлению недвижимостью и получают дивиденды, а участники синдиката владеют долей собственности и получают долю арендных платежей.

Как правило, сравнивая REIT с синдикационными инвестициями, другие исследователи отмечают больше различий, таких как доступ к инвестициям, минимальные инвестиционные минимумы и ликвидность. Но поскольку мы расширили понимание синдикации, включив в него краудфандинговые и токенизированные формы, они уже не актуальны. Иногда REIT даже называют формой синдикации недвижимости. Однако это приводит к чрезмерному размытию определений, поэтому их лучше разделить.

Начало работы с синдикацией недвижимости

В принципе, если вы можете самостоятельно вести переговоры с другими инвесторами, создать соответствующую структуру и коллективно приобрести объект недвижимости, вы можете это сделать. Однако проще было бы использовать существующую на рынке платформу. Существует несколько платформ для удовлетворения различных потребностей и предпочтений инвесторов. Эти платформы можно в общих чертах разделить на традиционные платформы синдикации недвижимости, платформы краудфандинга недвижимости и платформы токенизации недвижимости.

Традиционные платформы синдикации недвижимости

Традиционные платформы синдикации недвижимости позволяют инвесторам объединять средства для инвестирования в различные проекты в сфере недвижимости и обычно требуют высоких минимальных вложений и статуса аккредитованного инвестора. Вот несколько самых известных из них:

- EquityMultiply. EquityMultiple — это американская платформа синдикации недвижимости, предназначенная исключительно для аккредитованных инвесторов с минимальными инвестиционными требованиями в размере 5000 долларов США. Размер комиссий зависит от инвестиций и обычно составляет от 0,5% до 1,5% плюс комиссия за оформление сделки. Платформа предлагает краткосрочные, долгосрочные и высокодоходные возможности в сфере недвижимости.

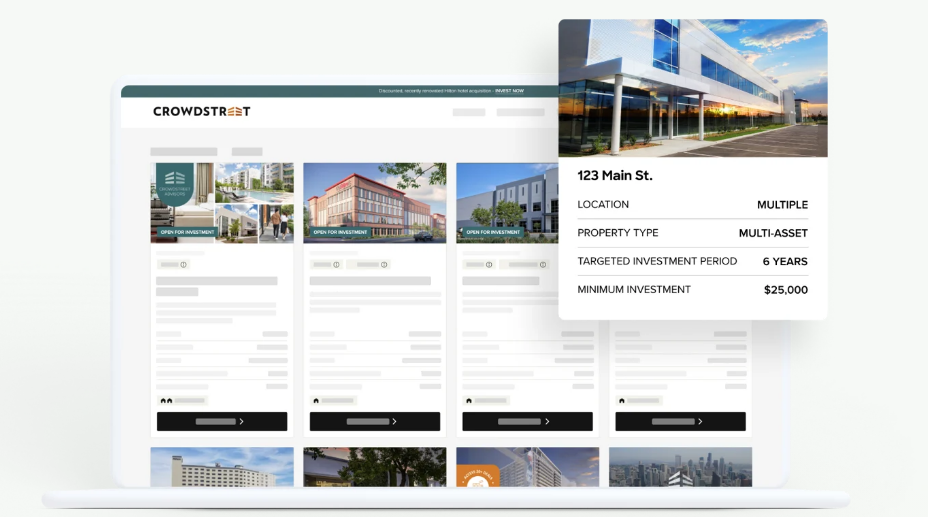

- CrowdStreet. CrowdStreet предлагает доступ к целому ряду проектов коммерческой недвижимости в США. Платформа не взимает с инвесторов никаких комиссий за отдельные сделки, вместо этого с синдикаторов взимается плата за технологии в размере 1,5%. Несмотря на то, что в названии используется слово «толпа», на самом деле она не рассчитана на массового пользователя, поскольку платформа требует аккредитации инвесторов из США и минимальной суммы инвестиций в размере 25 000 долларов США для большинства предложений.

- RealtyMogul. RealtyMogul предлагает как индивидуальные инвестиции в синдикаты, так и фонды REIT для неаккредитованных и аккредитованных инвесторов на рынке США. Платформа предоставляет аккредитованным инвесторам доступ к инвестициям в отдельные проекты с минимальной суммой от 25 000 до 35 000 долларов США, взимая организационные сборы в размере 3%, комиссию за управление активами в размере 1-1,25% и комиссию за обслуживание в размере 0,5%.

Краудфандинговые платформы недвижимости

Краудфандинг в сфере недвижимости — это следующая эволюционная форма традиционной синдикации недвижимости. Эти платформы позволяют объединять средства большего числа мелких инвесторов, в том числе неаккредитованных. В отличие от традиционной синдикации, которая обычно требует высоких минимальных инвестиций и включает ограниченную группу аккредитованных инвесторов, управляемых синдикатором, краудфандинговые платформы демократизируют инвестиции в недвижимость, предлагая более низкие входные барьеры. Вот некоторые из них, на которые стоит обратить внимание:

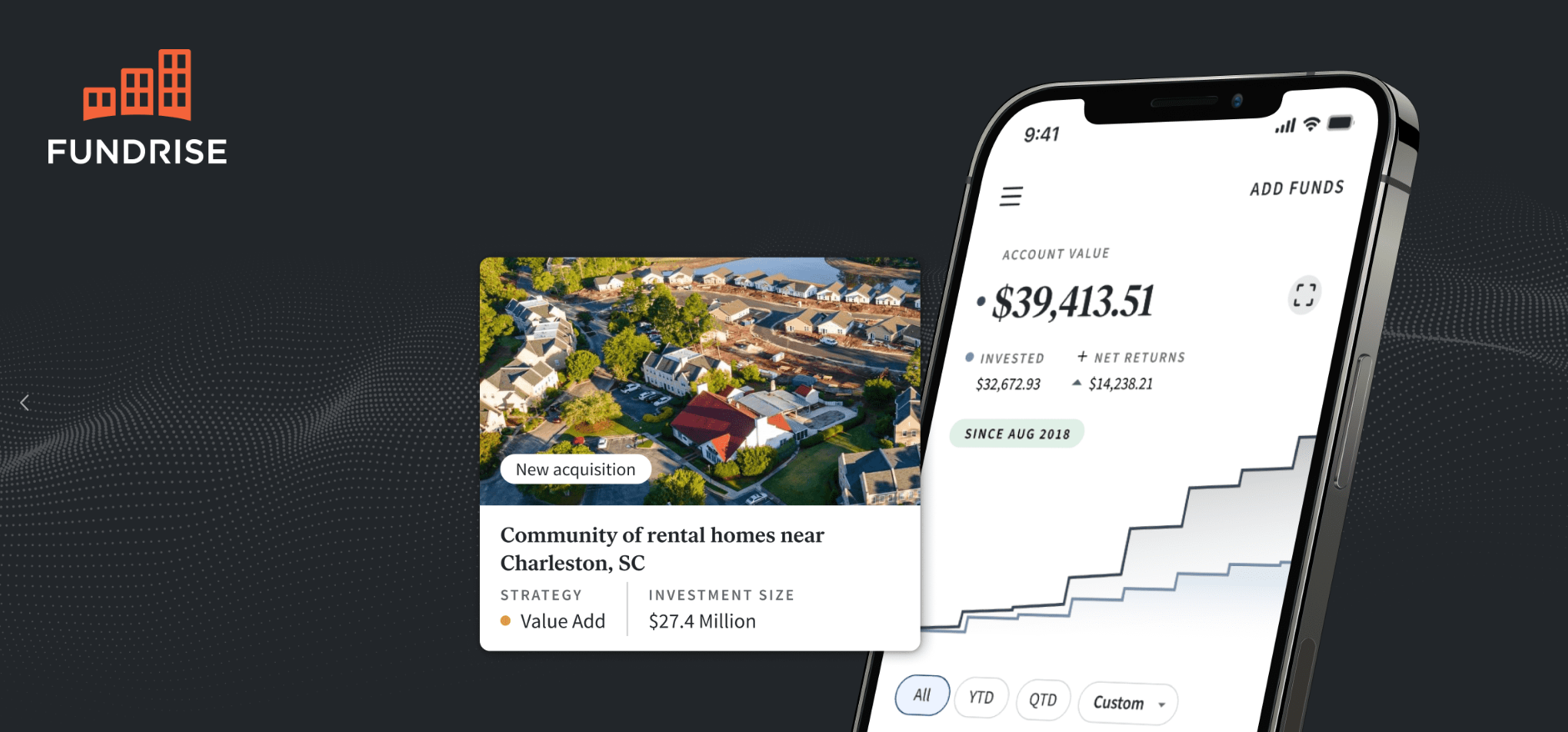

- Fundrise. Fundrise — одна из первых краудфандинговых платформ в сфере недвижимости, которая добилась успеха в бизнесе. Платформа предоставляет доступ к различным долговым обязательствам и инвестициям в акционерный капитал США с минимальным минимальным размером в 10 долларов США для брокерских счетов и 1000 долларов для IRA. Fundrise взимает комиссию за консультационные услуги в размере 0,15% по всем активам, а также дополнительную плату за определенные фонды и услуги.

- Arrived. Arrived ориентирована на рынки арендуемого жилья и жилья для отдыха в США, предлагая минимальные инвестиции в размере 100 долларов за единицу недвижимости. Платформа взимает комиссию за поиск поставщиков в размере 3,5% и комиссию за долгосрочную аренду в размере 0,15%, а при аренде на время отпуска взимается плата за закупку поставщиков в размере 5%, валовая арендная плата в размере 5% и переменная плата за управление.

- GetStake. GetStake специализируется на синдикации недвижимости в странах Ближнего Востока и Северной Африки и в настоящее время предлагает недвижимость в Дубае. Инвесторы могут начать всего с 500 дирхамов ОАЭ (~ 136 долларов). Платформа взимает комиссию за приобретение в размере 1,5%, годовую комиссию за управление в размере 0,5%, первоначальную комиссию за KYC/AML в размере 0,2% и годовую комиссию за KYC/AML в размере 0,1% со второго года. При выходе взимается комиссия в размере 2,5% от прибыли и комиссия за результаты в размере 7% от прибыли.

Платформы токенизации недвижимости

Платформы токенизации недвижимости представляют собой еще один шаг вперед; используя технологию блокчейн, они токенизируют синдицированные имущественные активы и предлагают долевое владение с помощью цифровых токенов. Эта функция повышает ликвидность и прозрачность, позволяя инвесторам покупать и продавать акции недвижимости в блокчейнах без разрешения. Для этих платформ обычно требуется не что иное, как простая процедура KYC. Вот самые передовые:

- RealT. RealT — первая платформа токенизации недвижимости на рынке. Платформа позволяет инвестировать в арендуемую недвижимость среднего и среднего класса в США по цене от 50 долларов, однако недавно были запущены варианты в Панаме. RealT взимает комиссию за обработку продаж токенов, осуществляемых через платформу, в размере 3%.

- Lofty. Lofty специализируется на аренде недвижимости среднего и высшего среднего класса в США. Вы можете начать инвестировать с 50 долларов. Платформа взимает комиссию в размере 3% за каждую транзакцию на своей торговой площадке.

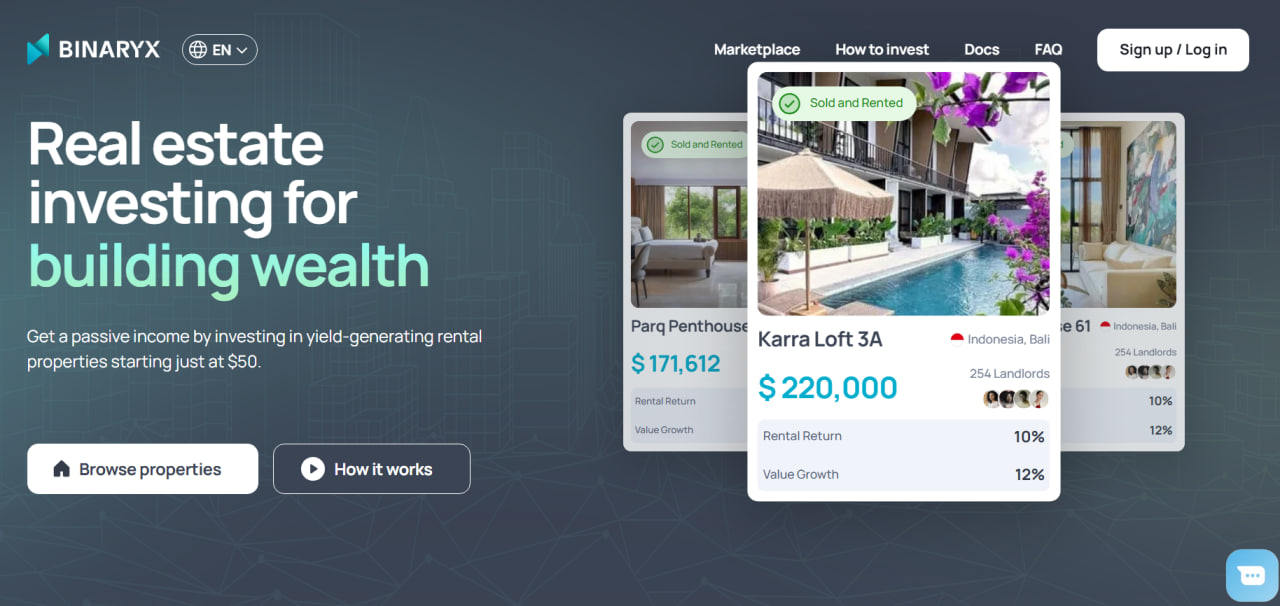

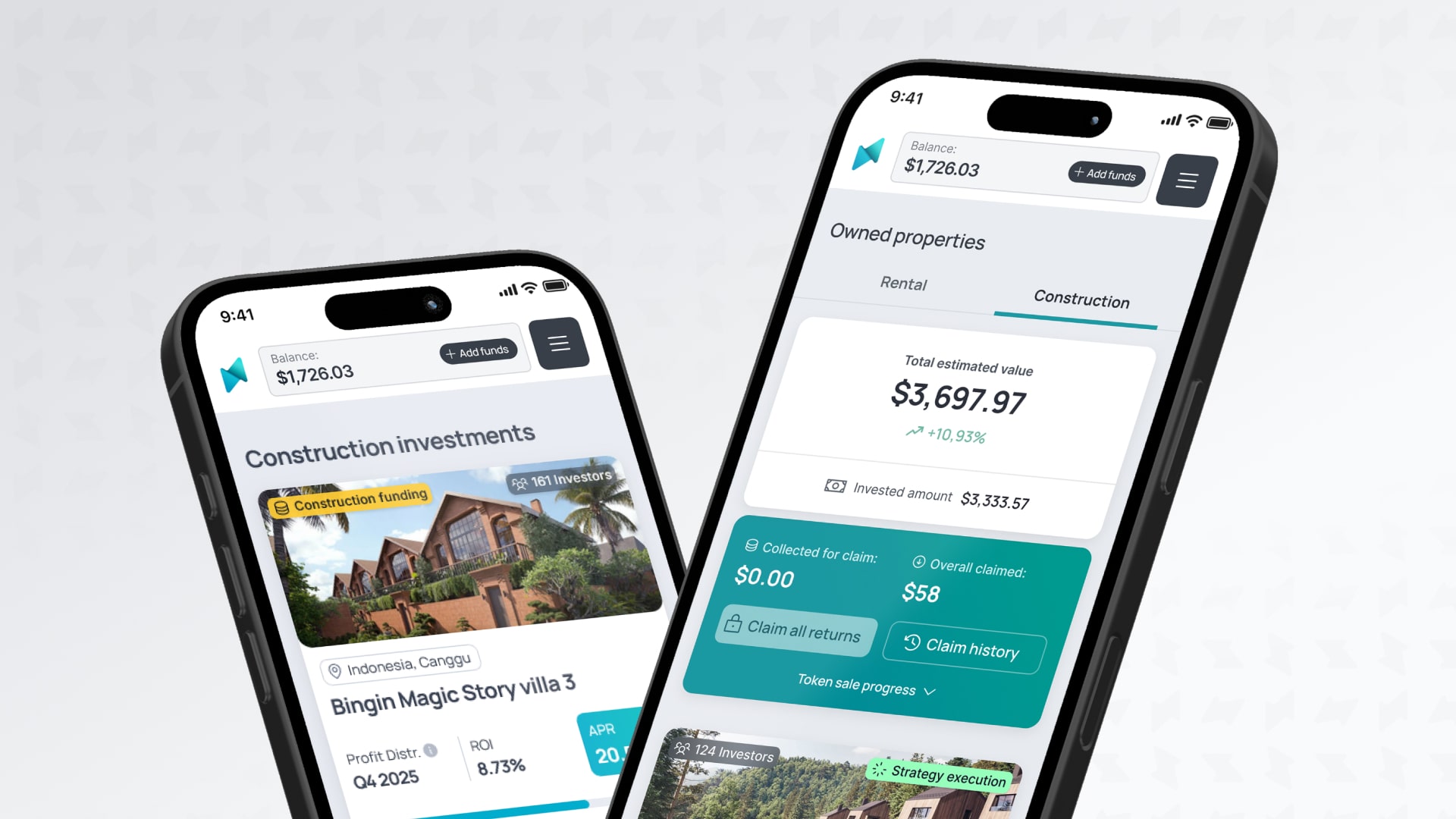

- Binaryx. Платформа Binaryx предлагает широкий выбор вариантов инвестирования. В настоящее время инвесторы могут рассмотреть варианты аренды недвижимости и строящихся проектов на Бали и в Черногории, а скоро будет запущено дубайское направление. Вы можете начать всего с 500 долларов. Binaryx взимает комиссию в размере 3% за продажу токенов недвижимости на вторичном рынке.

Рассмотрение примеров синдикации недвижимости

Предположим, у вас есть бюджет в 25 000 долларов на инвестиции в недвижимость, и вы решили использовать одну из платформ синдикации для инвестиций. Рассмотрим три примера.

Пример использования CrowdStreet

- Тип инвестиций: строительство многофункционального объекта недвижимости в Остине, штат Техас;

- Сумма инвестиций: 25 000 долл. США;

- Прогнозируемая доходность: 70— 85% общей окупаемости инвестиций за 5-летний период владения;

- Потенциальный результат: В течение 5-летнего периода реализации проекта было построено многофункциональное здание с жилыми помещениями, торговыми площадями и офисными помещениями. Вы получили доход от аренды на общую сумму 7500 долларов США (30% от первоначальных инвестиций). В конце пятого года недвижимость была продана, что принесло дополнительную прибыль в размере 11 250 долларов США (45% от первоначальных инвестиций).

- Общая доходность: 18 750 долл. США (75%)

- Общая стоимость портфеля, если он не продан: 43 750 долл. США

Пример использования Fundrise

- Тип инвестиций: Портфель из 5 объектов арендной недвижимости по всей территории США;

- Сумма инвестиций: 25 000 долл. США (по 5000 долл. США за штуку);

- Прогнозируемая доходность: 40— 60% общей окупаемости инвестиций за 5-летний период;

- Потенциальный результат: За 5-летний период средняя годовая доходность вашего портфеля составила 11% годовых. Общая совокупная доходность за 5 лет: окупаемость инвестиций в 55%. На каждую инвестицию в размере 5000 долларов США общая прибыль составила 2750 долларов (55% от 5000 долларов США).

- Общая доходность: 13 750 долл. США (55%)

- Общая стоимость портфеля, если он не продан: 38 750 долл. США

Пример использования платформы Binaryx

- Тип инвестиций: Портфель из пяти объектов арендной недвижимости (три на Бали и два в Черногории) и трех проектов строительных инвестиций (два на Бали и одно в Черногории);

- Сумма инвестиций: 25 000 долл. США (3000 долл. США за каждую арендуемую недвижимость и 5000 долл. США за каждую инвестицию в строительство);

- Прогнозируемая доходность: 70— 100% общей окупаемости инвестиций за 5-летний период;

- Потенциальный результат: Среднегодовая процентная ставка (годовая процентная ставка) сдаваемой в аренду недвижимости составила 13%, при этом каждый объект приносил 1950 долларов за 5 лет, в результате чего общая доходность пяти объектов недвижимости составила 9750 долларов. Инвестиции в строительство включали два проекта на Бали, окупаемость каждого из которых составила 1750 долларов (окупаемость инвестиций в 35%) спустя два года, и один проект в Черногории, окупаемость которого составила 1000 долларов (20% окупаемости инвестиций) через год. Затем эти объекты недвижимости были сданы в аренду, что принесло дополнительный доход от аренды в размере 13% годовых. При этом каждый переоборудованный объект за 3 года принес 1950 долларов США на общую сумму 5850 долларов.

- Общая доходность: 21 100 долл. США (80,4%)

- Общая стоимость портфеля, если он не продан: 46 100 долл. США

.png)

Правовое регулирование синдикатов недвижимости

Разбираться с правовым регулированием может быть скучно, но, тем не менее, без этой части статья не будет полноценной. При инвестировании через платформу синдикации вы должны учитывать четыре ключевых правовых аспекта: законодательство о ценных бумагах, структуру юридических лиц, контракты и соглашения, а также критерии отбора.

Законы о ценных бумагах, которым необходимо следовать

Синдикация недвижимости, будь то традиционная, краудфандинговая или токенизированная, включает продажу ценных бумаг, что приводит ее в соответствие с законодательством о ценных бумагах.

- Традиционные синдикаты часто должны соответствовать местным законам о ценных бумагах, таких как Закон о ценных бумагах 1933 года в США, который предписывает регистрацию ценных бумаг в местной комиссии по ценным бумагам. Инвесторам часто требуется аккредитация.

- Краудфандинговые платформы часто действуют в соответствии со специальными законами о краудфандинге, которые разрешают неаккредитованным инвесторам участвовать, но налагают ограничения на сумму, которую они могут инвестировать.

- Платформы токенизации все еще недостаточно регулируются в большинстве юрисдикций, но, как правило, подпадают под действие законодательства о ценных бумагах, согласно которому токенизированные активы должны быть зарегистрированы или освобождены от уплаты налогов.

Структура организации для управления ответственностью, налогообложением и операционной эффективностью

- Общество с ограниченной ответственностью (LLC) является наиболее часто используемой организационной структурой для всех типов синдикаций; она обеспечивает гибкость и ограничивает ответственность инвесторов и синдикаторов.

- Партнерство с ограниченной ответственностью (LP) часто используется в традиционных синдикациях, где ответственность синдикатора ограничена, а ответственность инвесторов ограничена только суммой инвестиций.

- Децентрализованная автономная организация (DAO) это новая форма организации, появившаяся в мире криптовалют. Все еще не регулируемые и недостаточно развитые, DAO — это организации на основе блокчейна, управляемые смарт-контрактами, обеспечивающими прозрачность и децентрализованное управление. Большинство токенизированных синдикаций используют DAO параллельно с LLC.

Контракты и соглашения с изложением ролей, обязанностей и ожиданий всех вовлеченных сторон

- Операционное соглашение подробно описывает структуру управления, распределение прибыли и операционные процедуры.

- Партнерское соглашение о подписке (для LP) — это контракт между синдикацией и инвестором, в котором определяются условия инвестиций.

- Смарт-контракты (в платформах токенизации) это автоматизированные контракты на основе блокчейна, обеспечивающие соблюдение условий соглашений, таких как распределение прибыли и передача прав собственности.

Критерии отбора для определения того, кто может инвестировать

- Аккредитованные инвесторы: В традиционных синдикациях обычно разрешается инвестировать только аккредитованным инвесторам. Чтобы получить аккредитацию, вы должны соответствовать определенным пороговым значениям дохода или собственного капитала.

- Соответствие требованиям KYC/AML: Все платформы синдикации должны соответствовать правилам «Знай своего клиента» (KYC) и борьбе с отмыванием денег (AML) для проверки личности инвесторов и предотвращения мошенничества.

- Юрисдикционные ограничения: Все платформы синдикации должны соответствовать законам стран, в которых они работают, и ограничивать доступ инвесторов из подпадающих под санкции юрисдикций.

Заключительные слова

Синдикация недвижимости предлагает инвесторам гибкую и доступную возможность диверсифицировать свои портфели и участвовать в инвестиционном процессе с меньшими затратами времени и ответственности. Появление платформ краудфандинга и токенизации еще больше демократизировало эту инвестиционную модель, позволив мелким инвесторам присоединиться к ней с меньшими входными барьерами.

В конечном счете, синдикация недвижимости представляет собой привлекательную возможность участвовать в рынке недвижимости и получать не только доход, сопоставимый с традиционным способом, но и еще более высокую прибыль, соответствующую вашим финансовым возможностям и предпочтениям. Используя современные платформы синдикации, вы можете разработать жизнеспособную стратегию расширения инвестиционного портфеля и достижения финансового роста.

Articles you may be interested in

.jpeg)

-min.jpeg)

.webp)