Як BlackRock бачить токенізацію: Чотири етапи революції цифрових активів

Бачення токенізованого майбутнього від BlackRock

У січні 2024 року Ларрі Фінк спрогнозував майбутнє фінансових ринків на наступні кілька десятиліть. Після схвалення Bitcoin ETF генеральний директор BlackRock чітко висловився: "зрештою кожна акція та облігація існуватиме на спільному цифровому реєстрі". Ці слова від керівника компанії, що управляє активами на $10 трильйонів, заслуговують на увагу; більше того, вони є планом еволюції фінансової сфери.

Цифри ілюструють масштаб ставок. Глобальна нерухомість перевищує $630 трильйонів. Ринок облігацій наближається до $150 трильйонів і продовжує зростати, причому державні облігації складають 68% цього обсягу. Фондові ринки додають ще $111 трильйонів. BlackRock передбачає переміщення цих активів у блокчейн-мережі в найближчі роки. Навіть якщо лише 10% нерухомості буде токенізовано, це створить цифрові активи на суму $63 трильйони — утричі більше, ніж весь сучасний крипторинок. Додайте сюди частину акцій та облігацій, і ми отримаємо трансформацію вартістю в сотні трильйонів.

Окрім традиційних ринків, постійно з'являються нові класи активів. Стартапи зараз токенізують все: від вуглецевих кредитів та майбутніх доходів спортсменів до рідкісних вин і прав інтелектуальної власності. Деякі платформи навіть дозволяють митцям токенізувати свої творчі роботи, тоді як інші зосереджуються на дробовому володінні предметами розкоші, такими як класичні автомобілі та твори мистецтва. Це не просто пілотні проєкти — це ранні приклади того, як блокчейн може змінити наше уявлення про інвестиційні активи.

Звіт про токенізацію RWA 2025 детально розглядає ці тенденції та можливості. Тепер давайте розглянемо, як BlackRock планує очолити цю фінансову трансформацію.

Сучасні лідери токенізації

За останні 12 місяців у індустрії токенізації відбувся драматичний зсув. Традиційні банківські гіганти зараз перебувають на передовій, після того як довгий час залишалися в тіні криптовалютних проєктів. Запущений у березні 2024 року фонд BlackRock BUIDL досяг $520 мільйонів за 40 днів — і це лише початок. Franklin Templeton долучився зі своїм фондом Benji, тоді як Janus Henderson та Fidelity активно розвивають свої токенізовані продукти.

А що щодо найбільш токенізованих класів активів? Стейблкоїни, які зазвичай називають токенізованими фіатними грошима, становлять 97% усіх токенізованих активів і мають ринкову капіталізацію у $203 мільярди. Казначейські облігації США посідають друге місце з показником у $4 мільярди, за ними йдуть токенізовані товари вартістю $1 мільярд — переважно це токени, забезпечені золотом. Приватні кредити складають $575 мільйонів в активних позиках, тоді як нерухомість та акції лише починають розвиватися з показниками у $250 мільйонів та до $70 мільйонів відповідно. Пам'ятайте, що ці цифри можуть швидко змінюватися, оскільки галузь постійно вдосконалюється, а методи вимірювання постійно коригуються. Ми отримали ці дані з нашого звіту RWA 2025, який пояснює, як правильно розраховувати ці оцінки.

Протягом багатьох років гіганти стейблкоїнів, такі як Tether, домінували у сфері токенізації, проте ландшафт змінюється. Ринок потребує більш диверсифікованих токенізованих активів, і саме тут на сцену виходять такі компанії, як Securitize. Нещодавно BlackRock виділив їм $47 мільйонів для створення інфраструктури токенізації інституційного рівня. У сфері стейблкоїнів, державного боргу та ринків приватного кредитування криптопіонери, такі як MakerDAO та Ondo Finance — також підтримувані BlackRock — продовжують розширювати межі можливого. Ці гравці разом закладають основу для того, що Ларрі Фінк назвав майбутнім з "єдиною головною книгою".

Етапи світової токенізації (під керівництвом BlackRock)

Шлях до токенізації світових активів не є випадковим — він слідує логічній прогресії, яку ми можемо спостерігати та окреслити. Давайте розглянемо ці етапи та подивимося, де ми знаходимося.

Етап 1: Фундамент цифрового долара (2014-2023)

Стейблкоїни вирішили базову потребу — надійні цифрові гроші — що заклало основу. Починаючи з Tether (USDT), до якого пізніше приєднався Circle (USDC), ці токени подолали розрив між традиційними фінансами та блокчейном. Деякі побачили ранні можливості й почали експериментувати, тоді як більшість великих інституційних гравців спостерігали збоку. У цей період бракувало двох фундаментальних компонентів: однозначного регулювання та технологічної зрілості (DeFi спочатку з'явився у 2020 році й не досяг повного розвитку до кінця 2022 року).

Етап 2: Революція державних облігацій (2023-теперішній час)

Зараз ми перебуваємо тут, BlackRock керує змінами, а криптопростір швидко інституціоналізується під контролем. Запущений у березні 2024 року, їхній фонд BUIDL став першим токенізованим інвестиційним фондом інституційного рівня, зосередженим на казначейських облігаціях США. Franklin Templeton, Fidelity та інші швидко пішли їхнім шляхом, довівши обсяг токенізованих казначейських облігацій до $4 мільярдів. Логіка ідеальна: коли у вас є стабільні цифрові гроші, вам потрібні безпечні місця для їх розміщення. З приходом нової адміністрації США регуляторні бар'єри починають падати.

Етап 3: Розширення всесвіту активів

Тут ми спостерігаємо початкові дослідницькі етапи. Деякі платформи вже токенізують приватні кредити ($575 мільйонів), товари ($1 мільярд) і навіть нерухомість ($250 мільйонів). Проте сектор усе ще стикається з базовими проблемами, такими як оптимальна обробка грошових потоків, токенізація різних типів активів і контроль прав власності. Нові структури з'являються через DAO та спеціалізовані платформи, такі як Securitize та Ondo Finance — обидві підтримувані BlackRock, — але вони все ще переважно зосереджені на стейблкоїнах та облігаціях. Великі гравці закладають основу для цього етапу, дозволяючи ринку експериментувати, значною мірою тому, що попит і обізнаність ще не повністю сформувалися.

Етап 4: Масове впровадження та інновації

Це кінцева мета, яку бачить Ларрі Фінк — коли токенізація стає нормою, а не винятком. Традиційні активи швидко мігруватимуть на блокчейн, тоді як з'являтимуться цілком нові класи активів. Так, ви знайдете піонерів, які вже токенізують все: від колекцій вин до майбутніх доходів спортсменів, але не дозволяйте цим раннім новаторам ввести вас в оману — інституційний світ усе ще зосереджений на освоєнні державних облігацій. Ці новатори мають значення, але великі гроші слідують власному графіку.

Чи чекаємо ми на регулювання?

Загальноприйнята думка передбачає, що саме регулювання стримує токенізацію. Однак реальність малює іншу картину. Візьмемо стейблкоїни — там, де ринковий попит високий, регуляторні рамки майже не мають значення. Ціле десятиліття після появи Tether (USDT) США лише зараз просувають двопартійний законопроєкт про стейблкоїни. Щодо державних облігацій, чинні правила не ідеальні, але вони достатньо ефективні для того, щоб такі гіганти, як BlackRock, запускали продукти на кшталт BUIDL.

Коли ми занурюємося в більш складні активи, ситуація стає цікавішою. Розглянемо токенізацію нерухомості: справжня проблема не лише в регулюванні — це розробка механізмів дробового володіння, транскордонних угод і прав цифрового зберігання, а потім переконання людей у тому, що це одночасно безпечно й вигідно. У нас уже є перспективні локальні ініціативи, такі як закон штату Вайомінг про DAO LLC SF0038 від 2021 року, який створив ідеальні структури для токенізації нерухомості.

Іноді все, що нам потрібно — це ринковий попит і розвиток. Стейблкоїни доводять цю тезу — вони виросли до $203 мільярдів, тому що ринок хотів їх, а регулятори просто адаптувалися. Інші класи активів можуть піти тим самим шляхом. BlackRock не сидить склавши руки в очікуванні ідеального регулювання; вони активно будують інфраструктуру через інвестиції в такі компанії, як Securitize, поки регуляторний ландшафт підтягується.

То що ж насправді нас стримує? Не лише регулювання, але й зрілість ринку. Нам потрібні кращі рішення для цифрової ідентифікації, оптимізовані процеси KYC/AML і, що найважливіше, справжній попит з боку користувачів, які розуміють ці продукти. Нормативна база природним чином розвиватиметься в міру того, як ринок доводить, що працює. Тим часом розумні гравці закладають фундамент, розуміючи, що правила слідують за інноваціями, а не навпаки.

Кількісні прогнози токенізації до 2030 року

Подивімося на конкретні цифри. На сьогодні загальна вартість токенізованих активів становить близько $209 мільярдів, з яких $203 мільярди припадають на стейблкоїни. Але щоб зрозуміти, куди ми рухаємося, необхідно розглянути величезні ринки, що очікують на токенізацію: $630 трильйонів у нерухомості, $150 трильйонів в облігаціях та $111 трильйонів у глобальних акціях.

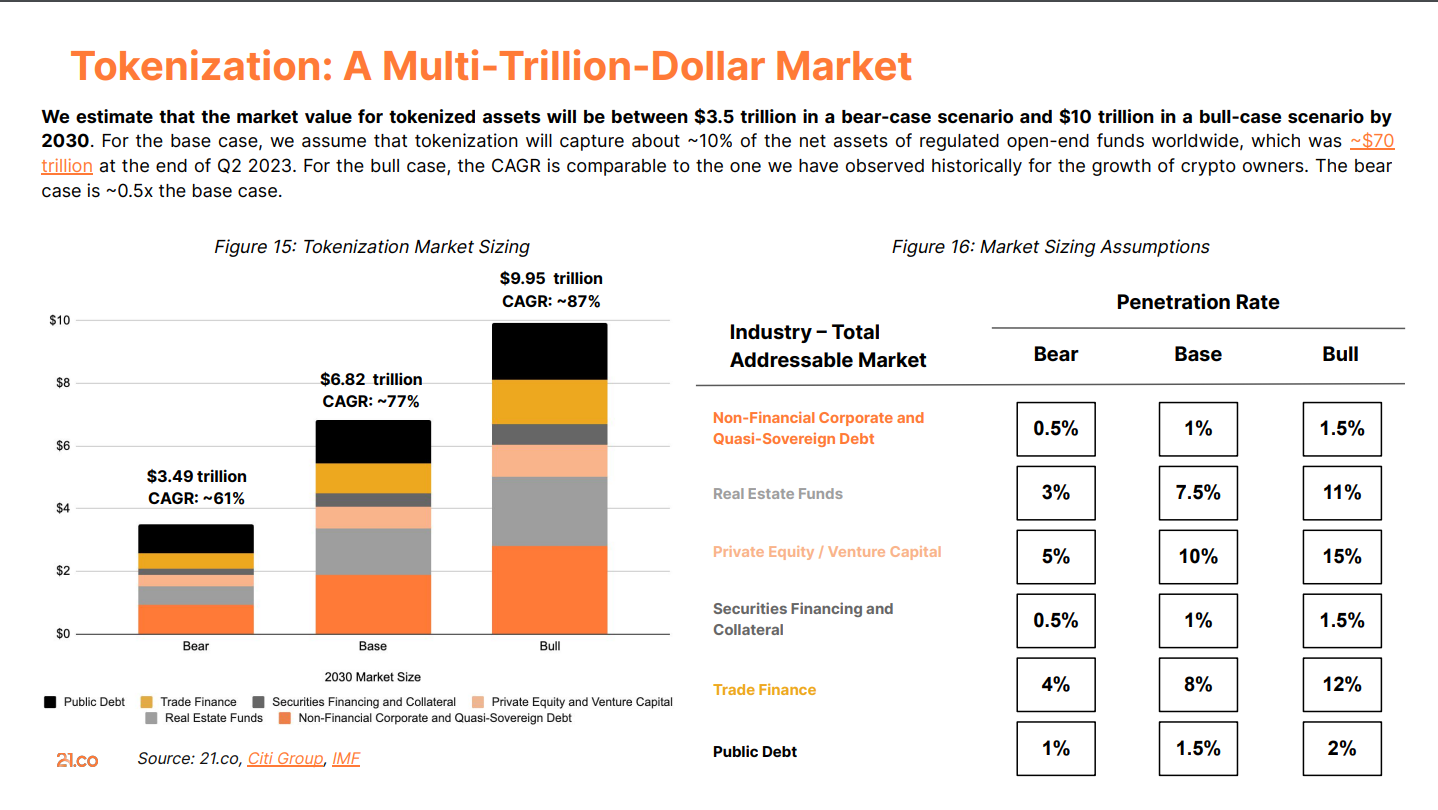

Консервативні оцінки прогнозують, що до 2030 року обсяг токенізованих активів досягне $3,5 трильйонів, тоді як оптимістичні прогнози сягають $10 трильйонів. Цей широкий діапазон має сенс, якщо розбити різні сценарії впровадження:

Базовий сценарій ($3,5 трильйона):

- Приблизно 10% активів регульованих фондів переходять на блокчейн

- Інституційні інвестори впроваджують технологію в стабільному, виваженому темпі

- Фокус залишається на знайомій території: облігаціях, товарах та інших традиційних активах

Оптимістичний сценарій ($10 трильйонів):

- Банки та фонди рухаються швидше, керовані значною економією витрат

- Токенізація нерухомості набирає обертів — навіть скромний 1% додав би $6,3 трильйона

- З'являються нові класи активів, які швидко отримують визнання на ринку

Ці цифри не взяті зі стелі. Ми ґрунтуємо їх на поточних темпах зростання, інституційних кроках, таких як фонд BlackRock BUIDL, та реальному ринковому попиті. Справжнє питання не в тому, чи досягнемо ми цих показників, а в тому, коли це станеться.

Як взяти участь у токенізації?

Ваша відправна точка в токенізації здебільшого визначається активами, які вас цікавлять. Вітаємо, якщо ви вже використовуєте стейблкоїни для платежів чи торгівлі — ви вже є учасником революції токенізації. Якщо ж ви шукаєте щось більш цікаве, існують різноманітні можливості.

Для тих, хто цікавиться державними облігаціями, фонди інституційного рівня, такі як Benji від Franklin Templeton або BUIDL від BlackRock, надають доступ до токенізованих казначейських облігацій США.

Для тих, кого приваблюють інші класи активів, вибір постійно розширюється. Компанії на кшталт Hashnote зосереджуються на токенізованих фінансових інструментах; платформи як Backed Finance пропонують токенізовані акції. Секрет полягає у проведенні ретельного дослідження та точному розумінні, які права та захист надають ваші токени.

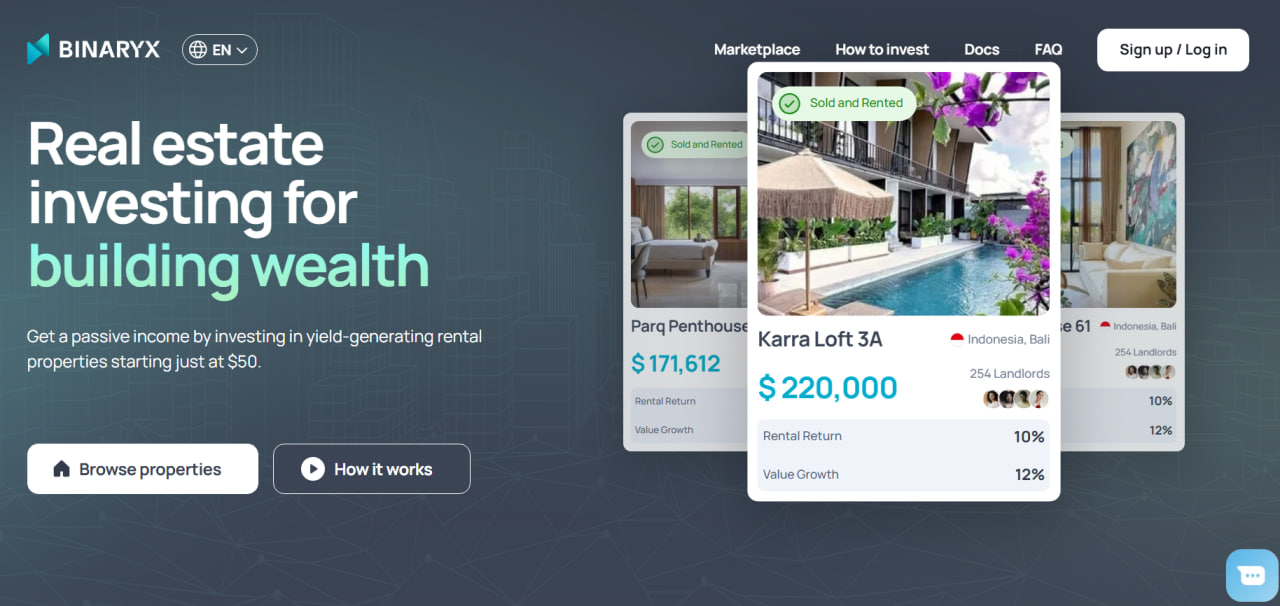

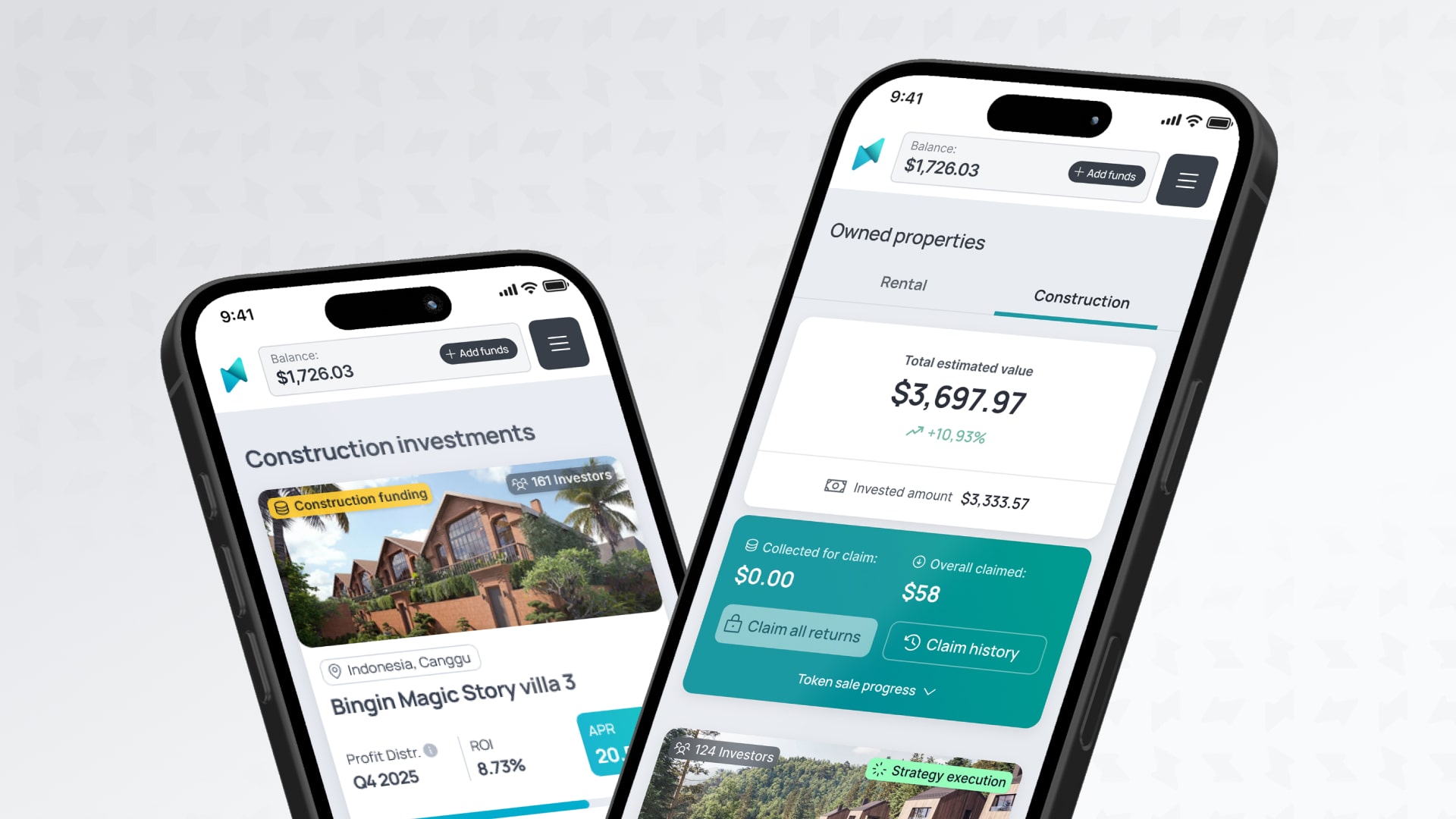

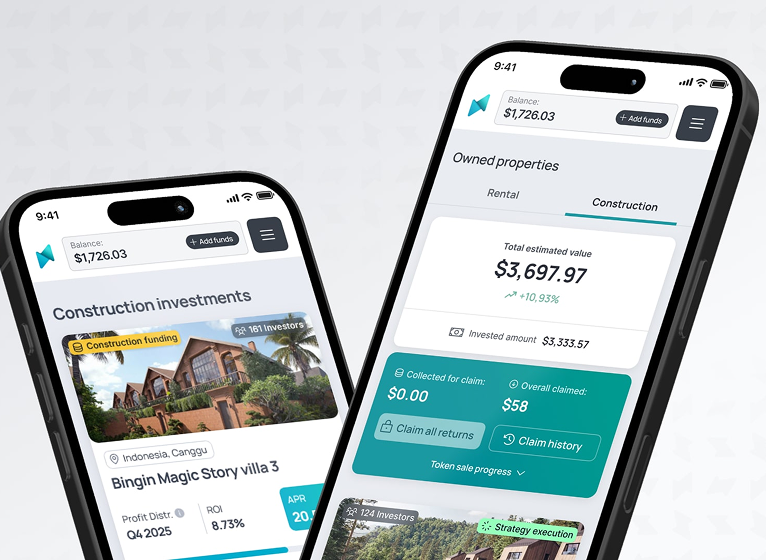

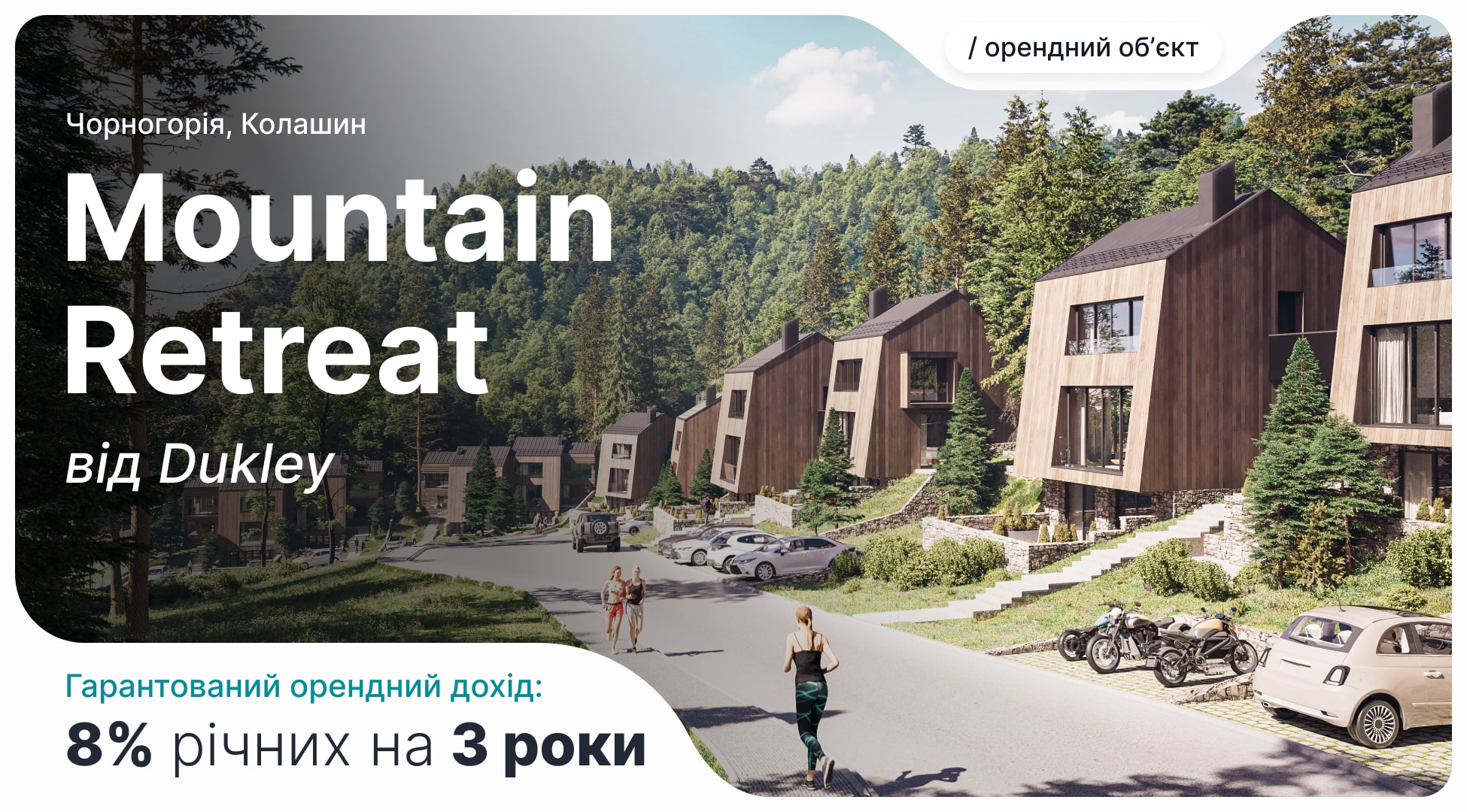

Токенізація нерухомості пропонує ще одну цікаву можливість. Працюючи в рамках законодавства Вайомінгу 2021 року (W.S. SF0038), Binaryx є однією з платформ, що роблять це легкодоступним. Ми створюємо окреме ТОВ у Вайомінгу для кожного об'єкта нерухомості, яке потім випускає блокчейн-токени. Коли ви купуєте ці токени, ви стаєте співвласником ТОВ, якому належить нерухомість, при цьому ваші права власності захищені законодавством штату.

Хочете глибше зануритися в тему? Ознайомтеся з цими ресурсами:

Articles you may be interested in

.jpeg)

-min.jpeg)

.webp)